ano森

ano森時間経過によって偏りが生まれます。

「翌日への持ち越しは危険?」

「途中から見る時間軸を変えて良い?」

スキャルピングのように短期トレードをするつもりでポジションを持ったものの、途中からもう少し長く保有したい、つまり長期目線に切り替えたくなる時ってありますよね?

そこで今回は、ドル円においてポジションの「保有時間」によるの偏りについて20年間で検証しました。

結論から申しますと、ロング(買い)ポジションは持ち越しOK。対してショート(売り)ポジションは早々に手仕舞いすべきです。

なぜなら、保有時間が長くなるほどロング有利になることが20年間の実際のデータを検証した結果から明らかだからです。

この記事では、保有時間による偏りを可視化しました。

すぐにトレード活かせる内容なので、ぜひ目を通してみてください。

- 根拠のあるトレードしたい方。

- 一時的な手法ではなく長期で使えるトレードをしたい方。

- FXがギャンブルではないと理解できている方。

- すぐにトレードに活かせる実用性の高い情報が欲しい方。

- データに基づいた事実ベースの情報が欲しい方。

ロングは持ち越し、ショートは手仕舞い

手仕舞いすべきか持ち越すべきかは、ロングとショートによって違います。

ロングは持ち越し、ショートは手仕舞いが正解です。

理由は時間がたつほどドル高に偏るからです。

ロングは長く保有するほど期待値が上がり、逆にショートは落ちます。

正確には、エントリー時間によってそれぞれ変わりますが、全体の傾向としては長期戦ではロング有利です。

例えば24時間保有した場合のロングに対してショートの期待値は4pips強も開いており、トレード毎に損していました。

米ドル/円の場合、1ロット(1万通貨業者)での取引における1pipsの変動損益は、為替レートによりますが140円前後です。

よって、1トレードあたり4 pipsの損は、560円です。

これを知らないだけでトレード毎に約560円の損をしているとも言えますね。

1日1トレードする人の場合で計算します。

1日1トレードの場合、月に「約1万1200円」の損、年間だと「13万4000円」損する計算です。

FXで生活する場合、5~10ロット程度は当たり前に撃つと思いますのでこの損失を5倍、10倍で計算してもらっても構いません。

これでは絶対に勝てません。

逆に知っていれば、この額が全て利益に変わるとも考えられます。

13万円あったら月に一回は1万円のディナーを楽しめます。

逆張りに最適なトレンドの期間を検証

検証の内容

0時~23時でそれぞれロングorショート(買いor売りエントリー)

エントリー後、一定時間たったらクローズ(決済)。

0~23時でそれぞれ1~24時間後の決済でテストを行い、計576パターンのデータを取ります。

例えば、ドル円を5時にロング(ショート)し、1時間後、2時間後、~24時間後にクローズする24パターンのデータを取ります。

これを24時間分やります。

通貨ペアはドル円、期間は2003年6月~2023年11月です。

取引コストは検証用のため0.1pipsです。

トレード回数は460万回程度です。

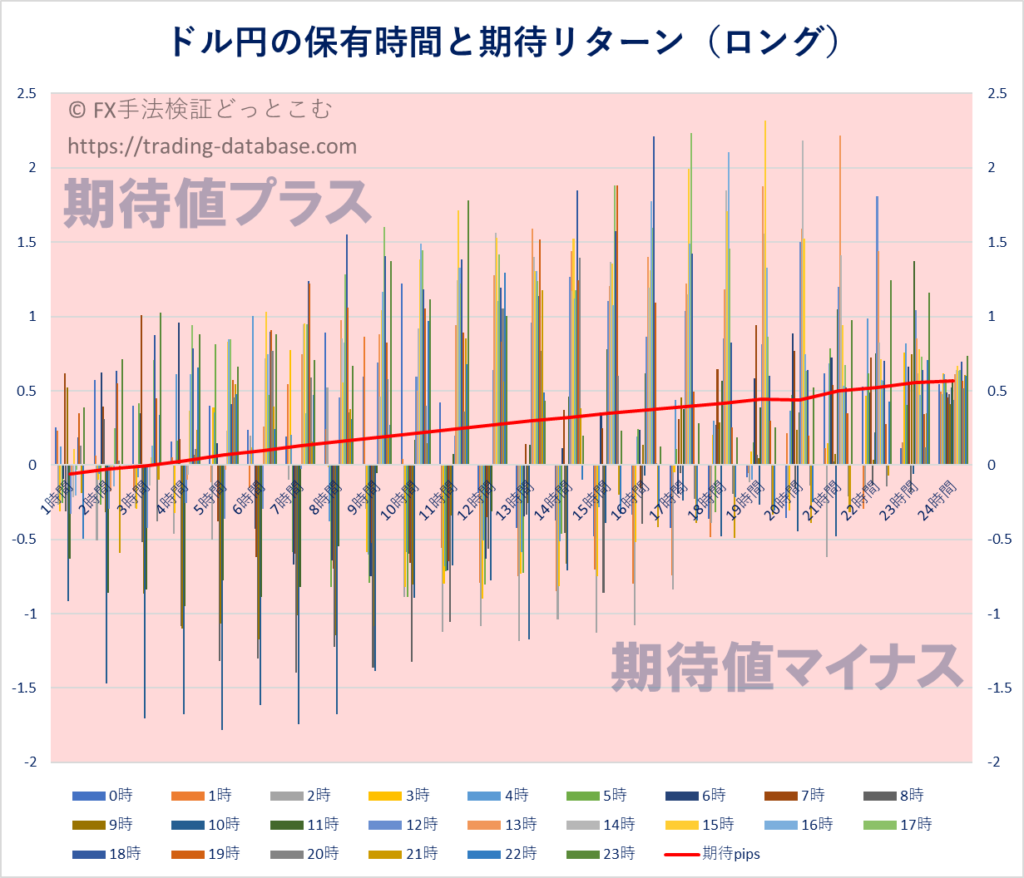

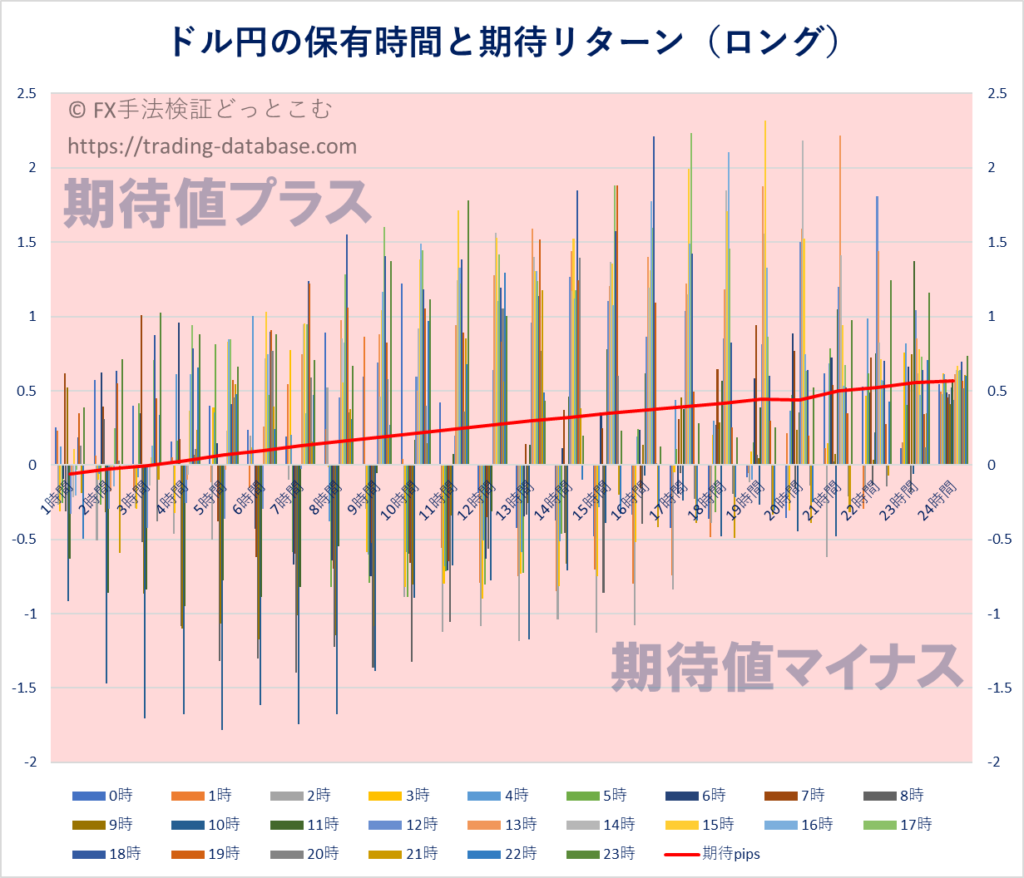

ドル円の保有時間と期待リターン(ロング)

こちらが検証結果です。

過去20年間のデータをもとに、時間ごとにロングを保有し続けた場合の期待値(pips)を表しています。

同じ色の棒グラフは同じ時間にエントリーしたものです。

横軸の〇時間と書かれたところの上あたりに密集している棒グラフが〇時間保有したものの集まりです。集まっているものが同じ時間だけ保有したという意味です。右に行くほど保有時間が長くなります。

まず棒グラフに注目してみてください。下側に伸びている棒グラフは期待値マイナスを意味します。

下側に伸びている棒グラフが、右にいくほど短くなり、本数が減り、最終的に24時間保有した場合では下側に伸びている棒グラフはなくなっています。

逆に上側に伸びている棒グラフは右にいくほど本数が増えています。

ロングの保有時間が長くなるほど利益を確定できる可能性が高まると言えます。

また、折れ線グラフは各保有時間ごとの平均の期待値を表していますが、きれいな右肩上がりになっていますね。同様に長く保有するほどロング期待値が高くなっています。

要するに、ロングは長く保有すべきと言えます。

ロングは長く保有時間が長くなるほど期待値が大きくなる傾向がある。

※↓エントリー時間や棒グラフの大きさの大小が気になった方は、時間による偏りについて検証した記事が参考になると思います。

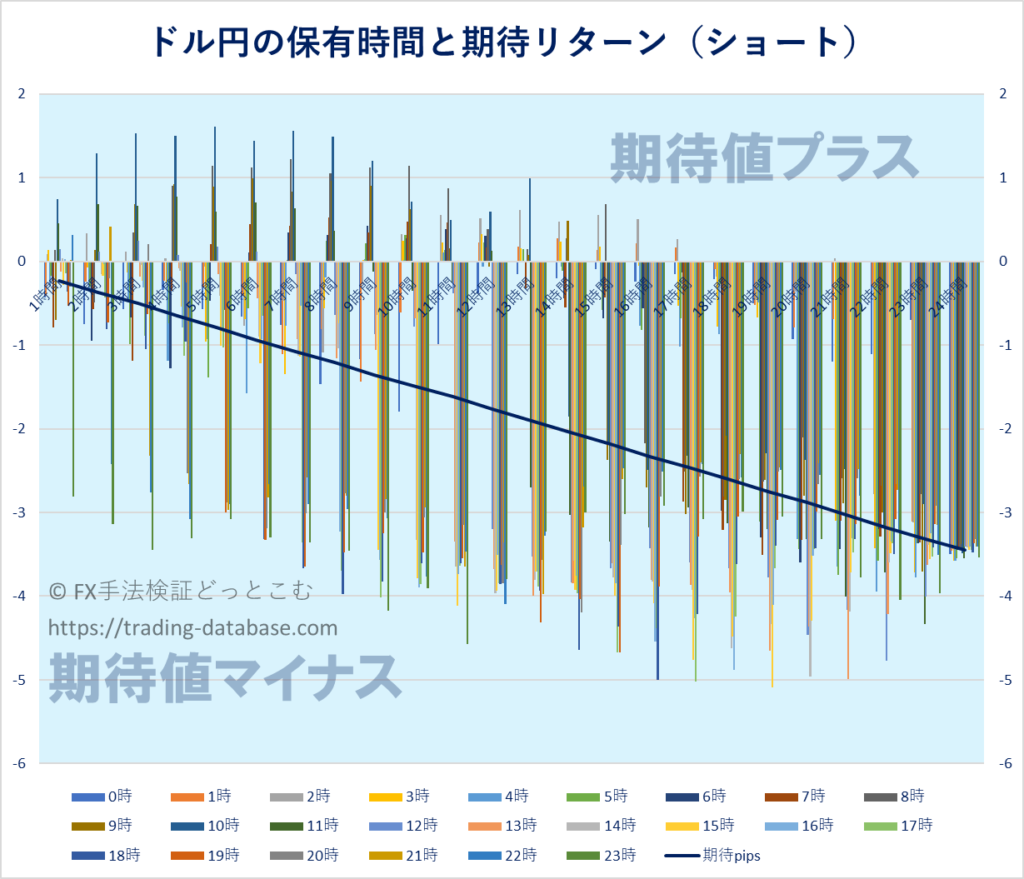

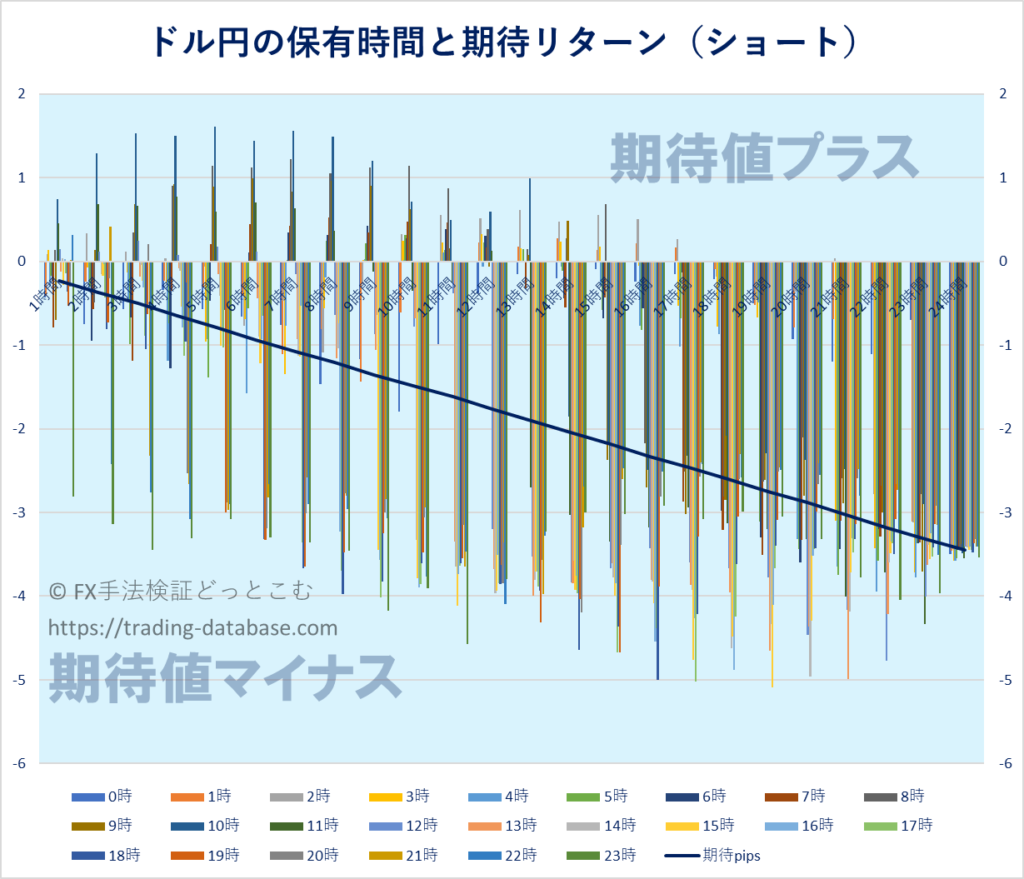

ドル円の保有時間と期待リターン(ショート)

次はショートの場合です。

逆の売買なので当たり前ですが、ショートの保有時間が長くなるほど期待値が下がっています。16時間保有あたり以降からはもうほぼ期待値マイナスという残念な結果。

また、折れ線グラフは定規でも当てたかのようにまっすぐになっており、ショートの場合は保有時間が長くなるほど平均の期待値が落ちていることが分かります。

ショートは早めに閉じたほうが良いといえます。

ショートは長く保有時間が長くなるほど期待値が小さくなる傾向がある。

※↓一時的にショート有利になっている局面がグラフの通り分かります。それについて検証した記事も参考になると思います。

考察とまとめ

| ドル円を | 時間経過による期待値 |

|---|---|

| ロング | 上がる |

| ショート | 下がる |

ロングは持ち越しOK、ショートは早々に手仕舞いすべき。

検証の結果、保有時間が長くなるにつれてドル高に偏っていくことが分かりました。

もちろん世界情勢などのファンダメンタルズ要因により常に状況は変化はしますが、全体の傾向として認識しておくと良いですね。

ロングは持ち越し、ショートは手仕舞い。

今回のおさらいです。

保有時間が長くなるほどロング有利。ショート不利。

いかがでしたか?

保有期間によっても期待値が変わることが分かりました。

皆さんもスキャルピングからデイトレードに時間軸を切り替える際は、ロングが有利であることも判断材料の一つにしてみてはいかがでしょうか。

時間経過による偏りの傾向は無視できません